Санкт-Петербург и Эллсберг

Ютили могут пригодиться при принятии решений по поводу того, что не имеет четко определенной денежной стоимости, например зря потраченное время или неприятная еда. Но о полезности необходимо говорить даже в тех случаях, когда речь идет о чем-то имеющем определенную денежную стоимость – скажем, о деньгах.

Осознание этого пришло еще в самом начале развития теории вероятностей. Подобно многим другим важным открытиям, эта идея впервые была сформулирована в виде головоломки. Даниил Бернулли описал ее в 1738 году, в труде Exposition on a New Theory of the Measurement of Risk («Опыт новой теории измерения жребия»)[194]:

Петр бросает вверх монету, пока она не упадет лицевой стороной вверх; если это произойдет после первого броска, он должен дать Павлу 1 дукат, но если только после второго – 2 дуката, после третьего – 4, после четвертого – 8 и так далее, так что после каждого броска число дукатов удваивается[195].

Очевидно, что для Павла это достаточно привлекательный сценарий игры, за участие в которой он готов выложить какую-то сумму. Но какую именно? Учитывая наш опыт с лотереями, естественный ответ сводится к тому, чтобы вычислить ожидаемую ценность суммы денег, которую Павел получит от Петра. Вероятность того, что монета упадет лицевой стороной вверх после первого же броска, составляет 50 на 50, и в этом случае Павел получит один дукат. Если после первого броска выпадет реверс, а после второго аверс (событие, которое происходит в одном из четырех случаев), Павел получит два дуката. Чтобы он получил четыре дуката, в первых трех бросках монета должна упасть так: реверс, реверс, аверс (что происходит с вероятностью 1/8). Если продолжить этот ряд и просуммировать его отдельные элементы, ожидаемая прибыль Павла составит:

(1/2) ? 1 + (1/4) ? 2 + (1/8) ? 4 + (1/16) ? 8 + (1/32) ? 16 +…

или

1/2 + 1/2 + 1/2 + 1/2 +…

Данная сумма не является числом. Это расходящийся ряд: чем больше членов вы складываете, тем больше становится сумма, увеличиваясь до бесконечности и превышая любой конечный предел[196]. На первый взгляд может показаться, что Павел готов заплатить любое количество дукатов за право принимать участие в игре.

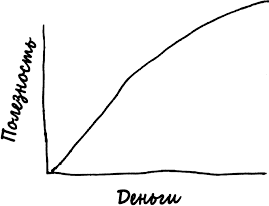

Похоже на полную чушь. И так оно и есть! Однако, когда математика говорит, что нечто похоже на чушь, математики не уходят прочь, пожав плечами. Мы начинаем искать тот поворот, после которого либо математика, либо наша интуиция пошла не по тому пути[197]. Эту головоломку, известную как санкт-петербургский парадокс, впервые сформулировал Николай Бернулли (двоюродный брат Даниила) примерно на тридцать лет раньше, и многие специалисты по теории вероятностей того времени ломали над ней голову, но так и не пришли к удовлетворительному выводу. Младший Бернулли предложил замечательный способ разрешения этого парадокса – важнейший результат, с тех пор лежащий в основе экономического мышления по поводу неопределенной ценности. Бернулли утверждал: было бы ошибкой говорить, что дукат – это просто дукат. Дукат в руках богатого человека имеет иную ценность, чем дукат в руках крестьянина, что можно увидеть даже по тому, насколько по-разному эти двое относятся к своим деньгам. В частности, две тысячи дукатов – это не в два раза лучше одной тысячи, поскольку для человека, у которого уже есть тысяча дукатов, тысяча дукатов имеет меньшую ценность, чем для человека, у которого нет ничего. В два раза больше дукатов не означает в два раза больше ютилей: не все линии прямые, а зависимость между деньгами и их полезностью отображается в виде одной из таких непрямых линий.

Бернулли считал, что такая полезность возрастает по логарифмическому закону, то есть k-й приз в размере 2k дукатов имеет ценность всего k ютилей. Помните: мы можем представить логарифм как своего рода совокупность цифр, а значит, если сформулировать гипотезу Бернулли в долларах, то она гласит, что богатые люди измеряют ценность своих денег в количестве цифр после долларового знака: миллиардер настолько богаче миллионера с капиталом 100 миллионов долларов, насколько миллионер с капиталом 100 миллионов долларов богаче миллионера с капиталом 10 миллионов долларов.

В формулировке Бернулли ожидаемая полезность петербургской игры представляет собой сумму:

(1/2) ? 1 + (1/4) ? 2 + (1/8) ? 3 + (1/16) ? 4 +…

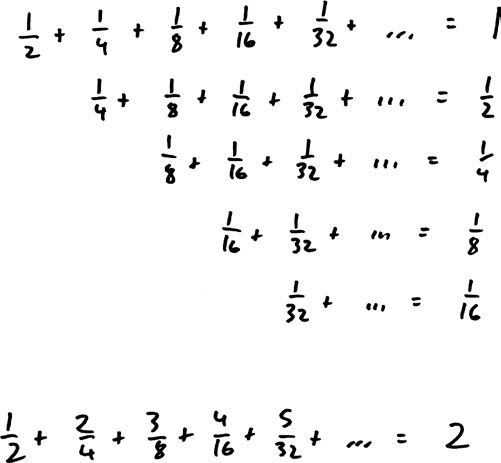

Это укрощает парадокс, поскольку, оказывается, эта сумма больше не является бесконечной или даже большой. На самом деле существует замечательный прием, который позволяет нам точно вычислить эту сумму:

Сумма первого ряда, (1/2) + (1/4) + (1/8) + …, равна 1; это тот самый бесконечный ряд, который обнаружил Зенон в главе 2. Второй ряд такой же, как и первый, только каждый его член разделен на 2, а значит, сумма этого ряда должна быть равной половине суммы первого ряда, то есть 1/2. Точно так же третий ряд, представляющий собой второй ряд, в которой каждый член разделен на 2, должен быть равным половине суммы второго ряда, то есть 1/4. Сумма всех чисел, представленных в правой части этого треугольника, равна 1 + 1/2 + 1/4 + 1/8 + …, на единицу больше, чем сумма ряда Зенона, другими словами, 2.

Но что если мы просуммируем сначала столбцы, а не ряды? Как и в случае с отверстиями в боковой панели стереосистемы моих родителей, не имеет значения, как считать – по горизонтали или по вертикали: сумма останется одной и той же[198]. В первом столбце есть только число 1/2; во втором два числа 1/4, то есть (1/4) ? 2; в третьем три числа 1/8, то есть (1/8) ? 3, и так далее. Ряд, сформированный из сумм столбцов, – это не что иное, как сумма, которую установил Бернулли для изучения санкт-петербургской задачи. А эта сумма представляет собой сумму всех чисел бесконечного треугольника, то есть 2. Следовательно, сумма денег, которую должен заплатить Павел, равна такому количеству дукатов, которое, согласно его личной кривой полезности, стоит 2 ютиля[199].

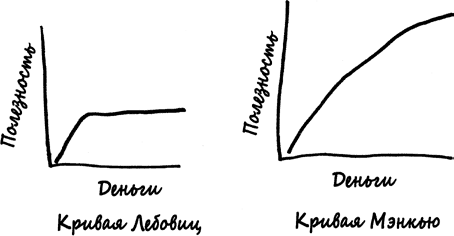

Помимо того факта, что кривая полезности изгибается вниз по мере увеличения количества денег, ее форму невозможно определить точно[200], хотя современные экономисты и психологи постоянно изобретают все более замысловатые эксперименты, призванные внести ясность в наше понимание свойств этой кривой. («А теперь, если не возражаете, удобно положите голову в центре камеры функционального магнитно-резонансного томографа, и я попрошу вас упорядочить следующие шесть покерных стратегий, от самых привлекательных до наименее привлекательных. Затем, если вы не против, полежите спокойно еще немного, пока мой ассистент возьмет у вас мазок из ротовой полости…»)

По крайней мере мы знаем, что не существует универсальной кривой: разные люди в разных ситуациях присваивают деньгам разную полезность. Это важный факт, который заставляет нас задуматься (или как минимум должен), когда мы начинаем делать обобщения по поводу экономического поведения. Грег Мэнкью – экономист Гарвардского университета, чью оценку рейганомики мы дали в первой главе, в 2008 году написал в своем блоге, что предложенное кандидатом в президенты США Бараком Обамой повышение налогов заставит его меньше работать{182}. Ведь Мэнкью уже достиг точки равновесия, в которой полезность денег, которые он получил бы за дополнительный час работы, была бы полностью сведена на нет отрицательной полезностью потери часа времени, который он мог бы провести со своими детьми. Сократите количество денег, зарабатанных Мэнкью за один час, – и эта сделка перестает быть выгодной для него; в итоге он будет сокращать объем выполненной работы до тех пор, пока этот объем не опустится до того уровня доходов, на котором один час с детьми будет иметь для него такую же ценность, что и один час, потраченный на работу с сокращенной Обамой оплатой. Мэнкью разделяет подход Рейгана к экономике с точки зрения звезды ковбойских фильмов: когда налоговая ставка повышается, вы снимаете меньше фильмов.

Но не все рассуждают так, как Грег Мэнкью. В частности, не у всех такая же кривая полезности, как у него. Автор комических эссе Фран Лебовиц рассказывает историю своей манхэттенской молодости, когда она работала таксистом[201]. Она начинала зарабатывать на такси в начале месяца и делала это каждый день, пока не заработает достаточно денег на жилье и еду. Затем прекращала водить такси и оставшуюся часть месяца писала. Для Фран Лебовиц все деньги, заработанные свыше определенного порога, имеют, по сути, нулевую полезность. Это означает, что у нее совсем другая кривая полезности, чем у Мэнкью. Ее кривая становится пологой, как только она расплатится за жилье. Что произойдет с Фран Лебовиц, когда повысится подоходный налог? Она будет работать больше, а не меньше, чтобы вернуться к своему пороговому значению дохода[202].

Бернулли был не единственным математиком, который пришел к идее полезности и ее нелинейной связи с деньгами. У него было как минимум два предшественника, одним из которых был Габриель Крамер из Женевы, а другим – не кто иной, как бросатель игл Жорж Луи Леклерк, граф де Бюффон. Интерес Бюффона к вероятности не ограничивался салонными играми. На более позднем этапе своей жизни он так вспоминал о своей встрече с досадным санкт-петербургским парадоксом:

Какое-то время я размышлял над этой задачей, но не мог определить, в чем загвоздка; я не видел возможности привести математические расчеты в соответствие со здравым смыслом без учета моральных соображений. Когда я сообщил о своих идеях господину Крамеру, он сказал мне, что я прав и что он также решил этот вопрос с помощью аналогичного подхода{183}.

Бюффон пришел к точно такому же выводу, что и Бернулли, причем он особенно отчетливо представлял себе эту нелинейность:

Деньги не должны оцениваться по их численному количеству: если бы металл, который является всего лишь символом богатства, сам был богатством, другими словами, если бы счастье или выгоды, проистекающие из богатства, были пропорциональны количеству денег, у людей были бы основания выражать их стоимость в числовой форме и по их количеству, однако далеко не всегда бывает так, что польза денег пропорциональна их количеству: богатый человек с доходом в сотню тысяч экю не является в десять раз более счастливым, чем человек, у которого всего десять тысяч экю. Деньги представляют собой нечто большее, и как только их количество превышает определенный предел, они почти не имеют реальной ценности и не способны повысить благополучие того, кому они принадлежат: человек, обнаруживший гору золота, будет не богаче того, кто нашел всего одну кубическую морскую сажень золота.

Принцип ожидаемой полезности притягательно прямолинеен и прост: при наличии ряда вариантов следует выбирать тот вариант, который имеет максимальную ожидаемую полезность. Пожалуй, этот принцип наиболее близок к математической теории индивидуального принятия решений из всего, что у нас есть. Кроме того, модель ожидаемой полезности охватывает многие аспекты того, как люди принимают решения, поэтому она остается основным количественным инструментом среди всех тех методов, которыми пользуются социологи. Свой трактат Essai philosophique sur les probabilit?s («Опыт философии теории вероятностей»)[203], написанный в 1814 году, Пьер Симон Лаплас закончил такими словами: «Мы видим в этом эссе, что теория вероятностей есть в сущности не что иное, как здравый смысл, сведенный к исчислению: она заставляет оценивать с точностью то, что рациональные умы чувствуют как бы инстинктом, часто не отдавая себе в этом отчета. …Она не оставляет места для сомнения в выборе мнений и решений; ее применение позволяет сделать самый правильный выбор».

И снова мы видим все тот же принцип: математика – это продолжение здравого смысла другими средствами.

Однако ожидаемая полезность не отвечает на все вопросы. В который раз досадные сложности предстают в виде головоломки. В данном случае головоломку сформулировал военный аналитик Дэниел Эллсберг, впоследствии получивший известность как разоблачитель нелицеприятных подробностей войны во Вьетнаме, передавший прессе секретные документы Пентагона. (В математических кругах, которые бывают порой довольно ограниченными в своих взглядах, нередко можно было услышать, как об Эллсберге говорят нечто в таком роде: «Знаете, прежде чем заняться политикой, он делал поистине важную работу».)

За десять лет до своей внезапной известности, в 1961 году, Эллсберг был блестящим молодым аналитиком в корпорации RAND, консультировавшим правительство США по вопросам ядерной войны: как можно ее предотвратить, а если это невозможно, то как эффективно вести. Одновременно с этим он работал над своей докторской диссертацией по экономике в Гарвардском университете. В обеих областях своей деятельности Эллсберг много размышлял о процессе принятия решений в условиях неизвестности. В то время теория ожидаемой полезности занимала важнейшее место в математическом анализе решений. В своей фундаментальной книге Theory of Games and Economic Behavior («Теория игр и экономическое поведение»[204]) Фон Нейман и Моргенштерн[205] доказали, что все люди, подчиняющиеся определенному набору правил поведения, или аксиом, должны действовать так, будто их решения ориентированы на максимизацию функции полезности. Эти аксиомы (которые впоследствии определил Леонард Джимми Сэвидж, входивший в состав Группы статистических исследований вместе с Абрахамом Вальдом) были в то время стандартной моделью поведения в условиях неопределенности.

Теория игр и теория ожидаемой полезности до сих пор играют большую роль в изучении переговоров между людьми и государствами, но никогда эта роль не была такой важной, как в RAND[206] в разгар холодной войны, где к трудам фон Неймана и Моргенштерна относились с таким же благоговением и анализировали так же тщательно, как Пятикнижие. Исследователи RAND изучали основополагающие аспекты человеческой жизни, а именно: проблему выбора и вопросы конкуренции. А в играх, которые они исследовали (таких как пари Паскаля), были очень высокие ставки.

Эллсберг, будучи молодым талантливым ученым, имел склонность выходить за рамки общепринятых ожиданий. Закончив Гарвардский университет третьим в своей группе, он поразил своих интеллектуальных собратьев тем, что записался в корпус морской пехоты, где прослужил три года в качестве рядового{184}. Будучи еще младшим научным сотрудником, в 1959 году, Эллсберг прочитал в публичной библиотеке Бостона лекцию по стратегии внешней политики, в которой, как известно, рассуждал об эффективности действий Адольфа Гитлера в качестве геополитического стратега: «Это мастер своего дела, действия которого следует изучить, с тем чтобы узнать, на что можно рассчитывать, что можно сделать в случае угрозы насилия»{185}. (Эллсберг всегда настаивал на том, что он не рекомендовал Соединенным Штатам использовать гитлеровские стратегии, а хотел только беспристрастно исследовать их эффективность. Может быть, так и было, однако трудно усомниться в том, что он пытался спровоцировать аудиторию.)

Таким образом, вряд ли стоит удивляться тому, что Эллсберг не очень охотно принимал общепринятые взгляды. Еще в период работы над дипломным проектом в университете он ставил под сомнение основные положения теории игр. А в RAND он разработал знаменитый эксперимент, получивший известность как парадокс Эллсберга{186}.

Предположим, у вас есть урна, внутри которой находится 90 шаров[207]. Вам известно, что 30 из этих шаров красные, а про остальные 60 шаров вы знаете только то, что некоторые из них черные, а некоторые желтые. Ведущий эксперимента предлагает вам следующие четыре варианта действий.

Красный. Вы получите 100 долларов, если следующий шар, который будет вынут из урны, окажется красным; в противном случае вы не получите ничего.

Черный. Вы получите 100 долларов, если следующий шар окажется черным; в противном случае вы не получите ничего.

Не красный. Вы получите 100 долларов, если следующий шар будет либо черным, либо желтым; в противном случае вы не получите ничего.

Не черный. Вы получите 100 долларов, если следующий шар будет либо красным, либо желтым; в противном случае вы не получите ничего.

Какой вариант вы выберете – «красный» или «черный»? А как насчет «не красный» или «не черный»?

Эллсберг предлагал участникам эксперимента определить, какому варианту они отдали бы предпочтение, если у них был бы такой выбор. В итоге он обнаружил, что люди, принимавшие участие в эксперименте, чаще склонны выбирать вариант «красный», чем вариант «черный». В случае варианта «красный» вам известно, чего вы можете ожидать: у вас есть один шанс из трех получить деньги. В случае варианта «черный» вы не имеете никакого представления о том, что можно ожидать. Что касается вариантов «не красный» и «не черный», участники эксперимента Эллсберга чаще выбирали вариант «не красный», предпочитая знать, что вероятность получения награды составляет ровно 2/3.

А теперь предположим, что вам предстоит принять более сложное решение: выбрать два варианта из всех возможных, причем не по своему усмотрению, а либо «красный» и «не красный», либо «черный» и «не черный». Если вы предпочитаете вариант «красный» варианту «черный» и вариант «не красный» варианту «не черный», для вас имеет смысл выбрать вариант «красный» и «не красный» вместо варианта «черный» и «не черный».

Но здесь возникает проблема. Выбрать вариант «красный» и «не красный» – все равно что дать себе 100 долларов. Но то же самое происходит и в случае выбора варианта «черный» и «не черный»! Как одно может быть предпочтительнее другого, если это одно и то же?

Приверженцам теории ожидаемой полезности выводы Эллсберга казались очень странными. Каждый вариант должен иметь ценность, равную определенному количеству ютилей, и если вариант «красный» имеет более высокую полезность, чем вариант «черный», а вариант «не красный» – более высокую полезность, чем вариант «не черный», значит, вариант «красный» + «не красный» стоит больше ютилей, чем «черный» + «не черный», а ведь они одинаковые. Если вы хотите доверять ютилям, тогда вам придется сделать вывод о том, что участники эксперимента Эллсберга просто ошибаются в своих предпочтениях, что они не умеют делать расчеты, не поняли сути вопроса или просто сошли с ума. Однако, поскольку на самом деле среди приглашенных Эллсбергом людей были известные экономисты и специалисты по теории принятия решений, такой вывод создает ряд собственных проблем в сложившейся ситуации.

С точки зрения Эллсберга, этот парадокс объясняется ошибочностью теории ожидаемой ценности. Как скажет впоследствии Дональд Рамсфельд, есть известное неизвестное и есть неизвестное неизвестное, и с ними необходимо вести себя по-разному. «Известное неизвестное» подобно варианту «красный»: мы не знаем, какой шар будет вынут, но можем определить вероятность, что это будет шар нужного нам цвета. С другой стороны, вариант «черный» подвергает игрока воздействию «неизвестного неизвестного»: мы не только не уверены в том, что шар будет черным, но и не знаем, какова вероятность того, что он окажется черным. В книгах по теории принятия решений первый тип неизвестного называется риском, а второй неопределенностью. Рискованные стратегии поддаются количественному анализу; неопределенные стратегии, по мнению Эллсберга, выходят за пределы формального математического анализа или как минимум за пределы того математического анализа, которым занимались в корпорации RAND.

Однако ничто из сказанного выше не опровергает чрезвычайную полезность теории полезности. Существует множество ситуаций (одна из них – лотерея), и в них вся тайна, с которой мы сталкиваемся, связана с риском, который подчиняется точно определенным вероятностям. Тем не менее есть намного больше ситуаций, в которых «неизвестное неизвестное» присутствует, но играет не столь важную роль. Мы видим здесь своего рода перетягивание каната в математическом подходе к науке. Математики вроде Бернулли и фон Неймана создают формальные математические модели, проливающие свет на область исследований, понимание которой носило прежде расплывчатый характер. Ученые, подобные Эллсбергу, более свободно обращающиеся с математическими концепциями, стремятся понять пределы таких формальных математических моделей и по возможности усовершенствовать их, а если это невозможно – оставить сформулированные в категорических выражениях предупредительные знаки.

Работа Эллсберга написана в ярком художественном стиле, не свойственном формальной экономике. В заключительной части он пишет об участниках эксперимента следующее:

Байесовский подход и подход Сэвиджа дают ошибочные прогнозы и, по их мнению, плохие советы. Они сознательно, без всяких оправданий предпринимают действия, противоречащие этим аксиомам, поскольку такое поведение кажется им разумным. Неужели они ошибаются?

В Вашингтоне и корпорации RAND периода холодной войны теория принятия решений и теория игр считались высшей интеллектуальной ценностью и рассматривались в качестве научных инструментов, которые помогут выиграть следующую мировую войну, подобно тому как атомная бомба выиграла последнюю. Тот факт, что на самом деле эти инструменты могут иметь ограниченную область применения, особенно в ситуациях, у которых еще не было прецедентов, а значит, нет способа оценить вероятность (скажем, как в случае мгновенного превращения человечества в радиоактивную пыль), должен был вызывать определенное беспокойство у Эллсберга. Может быть, именно с этого, помимо разногласий насчет математики, начались его сомнения в военной системе?

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК